隱形冠軍安琪酵母的煩惱 制糖業務多年虧損增收不增利或將延續

安琪酵母被很多投資人認為是A股的隱形冠軍之一。公司是國內酵母市場的頭部企業,強大的渠道+超高的品牌辨識度+一定的使用習慣形成的客戶黏性綜合形成公司的護城河。不過,安琪酵母營業收入和凈利潤增速不一致。

2021年,安琪酵母卻出現了增收不增利的情況,這背后與公司原材料糖蜜每個波動有直接關系。此外,從目前當下股權激勵計劃的激勵對象范圍和業績考核的標準綜合來看,公司本次股權激勵的激勵作用也不大。

公司存在品牌、渠道等護城河

但漲價尚不能覆蓋原材料成本上升

安琪一度成了酵母的代名詞。筆者所在的老家在北方某三線城市,過去人們蒸饅頭主要用面肥發面然后用堿水中和,現在都改用安琪酵母,稱酵母為安琪。就像提起火腿腸就想起雙匯,提起醬油就想起海天,這說明安琪品牌具有極高的辨識度。

公司構建了遍布全球的營銷網絡,細分為工業用產品和民用產品,工業用產品通過經銷商分銷或直供的方式提供給用戶,民用產品則通過經銷商分銷、直銷或者通過公司搭建的各類電商平臺交付給消費者。主業酵母產品B端與C端占比約8:2。B端市占率50%以上,產品以大包裝烘焙原料、YE、微生物營養、動植物營養為主;C端市占率70%以上,產品以家庭小包裝烘焙酵母、烘焙原料為主。

同時,客戶對于公司的產品有一定的黏性,特別是企業端的B端客戶,不同廠家的不同的酵母,比如烘焙,會習慣于某一酵母形成的食品加工配比,為保持產品穩定性和口感,而不會輕易改變。強大的渠道+超高的品牌辨識度+一定的使用習慣形成的客戶黏性綜合形成客戶鎖定的效應,形成公司的競爭優勢護城河。

如同炒菜必須要調味品一樣,酵母屬于必需消費品,而且在產品的總成本中,酵母的成本占比也較低。客戶對酵母的價格并不敏感,這也是安琪酵母每隔1-2年就會提一次價,但從未影響過其銷量的原因。但對于短期的原材料價格上漲導致的成本上升,提價不能完全覆蓋。

安琪酵母是亞洲第一大酵母生產企業,國內企業已經無法跟它匹敵了。很難重置一家跟安琪酵母一模一樣的企業。

首先,公司屬于重資產行業。公開資料顯示6000噸的酵母產能,投資金額大約在2億,建設周期為2-3年,如果要實現盈虧平衡,筆者認為,至少也需要6-7年的時間,這對資金的要求并不低。

安琪酵母的固定資產和在建工程,占到了總資產的60%,就充分說明了這是一個資產非常重的行業。而且安琪酵母最近十年投資在固定資產上的資金為75億元,這也是為何安琪酵母的現金流很好但仍然保持了約為總資產25%的有息負債的原因。

再考慮到整體的市場規模也不大,資本一般是不大會看得上這個行業。截至2020年,全球酵母行業的產值只有350億左右,而國內的產值也只有百億左右,具備典型的“佛龕效應”。

其次是資金壁壘。安琪酵母近年來每年都有10億元的資本開支,2021年凈利潤13.09億元,對于一個新進入企業能不能拿得出來;恐怕采購原材料糖蜜的錢,小企業也拿不出來。

從現金流量表上看,2021年安琪酵母“購買商品、接受勞務支付的現金”達到了84.13億元。雖然采購糖蜜的費用占比未公布,但毋庸置疑,采購糖蜜支付的貨款是該科目金額的重要構成部分。公司在1季報中提到,當期購買商品、接受勞務支付的現金較上年同期增加59.71%的主要原因是公司主要原材料糖蜜屬于季度性采購物資,公司在榨季加大了原料儲備所致。

還有環保問題。因為酵母的生產會產生廢水,2019年,安琪酵母的環保運行費用為4.6億,2018年的運行費用為3.8億,都超過了酵母生產成本的10%。可以肯定,國家對環保的力度會進一步加強,而酵母公司在環保方面的支出無疑也會進一步增加。

相對重資產、高環保要求,存在進入壁壘,競爭相對結構性過剩,投資回報期至少4年以上,疊加受上游糖蜜成本影響,酵母行業利潤波動大。安琪酵母龍頭具有規模優勢+資金優勢+技術優勢,行業強者恒強,多數市場最終都是壟斷格局。

制糖業務多年虧損

致營收增速和凈利潤增速不一致

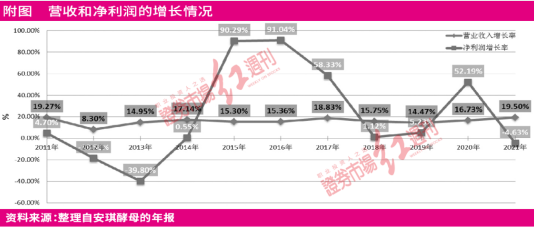

整理安琪酵母的營業收入和凈利潤發現,公司營業收入增速相對穩健,而凈利潤的增速呈現極端的變化。

拆分安琪酵母的業務發現,在酵母及深加工產品業務、制糖產品業務、包裝類產品業務、奶制品和其他業務中,除了制糖業務,其他業務的利潤率都相對穩定,而制糖業2021年毛利潤為-2.99%,是虧損,而且制糖業務多年虧損。

結合多年年報大致可以看到這些信息,2015年、2016年、2017年和2020年剛好是制糖業務好轉的年份,正是在這些年份,安琪酵母的凈利潤增速保持了高增長。而像2014年和2019年糖價下行,制糖業務就是虧損的。

2021年安琪酵母的制糖業營業收入10.51億元,營收占比9.85%,毛利率是2.99%,說明業務是虧損的。而2021年公司營業成本變動原因說明:較上年同期增加31.56%,主要原因是大宗商品原材料、糖蜜價格上升。

簡單的結論就是由于制糖業的利潤波動導致安琪酵母的營業收入增速和利潤增速不一致。糖價的巨幅波動導致制糖業的利潤巨幅波動,隨著制糖業在安琪酵母的業務占比提升,導致凈利潤巨幅波動。

整理公司2013年進入制糖業以來的營收和毛利率,9年中有5年是在虧損,雖然制糖業務的收入規模在增長,占公司總收入的比重也越來越高;但是制糖業務并不賺錢,典型的賠錢賺吆喝。那么,安琪酵母為什么要這樣做呢?

制糖業是安琪酵母的上游行業,然后下游應用是面食行業、烘焙行業、釀酒行業等等。從酵母的生產成本構成看,糖蜜是最主要的成本來源。

糖蜜的用途不僅限于酵母的生產,還可用于釀酒和飼料。顯而易見,公司維持制糖業的原因還是為了獲取更穩定的原料糖蜜的供應,這個涉及到安琪酵母行業的核心問題,酵母需求是確定的,且在國內占有60%的市場份額,但重要原料糖蜜的供應受限。生產端是未來增長的最主要因素,而生產的原料糖蜜的供應決定未來的產能,盡管公司多年來一直致力于研究水解糖替代糖蜜生產酵母,但目前仍然不能實現糖蜜的替代生產酵母。

增收不增利或將延續

短期不看好公司2023年的盈利

2021年,糖蜜價格大漲,導致公司增收不增利。該報告期內,公司營收為106.75億,增長19.5%,首次突破了百億大關,然而,歸母凈利潤卻只有13.09億,下降了4.59%,扣非歸母凈利潤只10.6億,大降13.14%。

安琪酵母在2021年糖蜜的采購均價接近1300元/噸,同2020年相比,大概上漲40%,這導致其毛利率只有27.33%,甚至低于公司在2013年-2015年的毛利率,為最近10年來的新低。公司高層也預計,未來三年里,糖蜜的噸價可能會維持在1200元-1500元之間,這就更讓投資者擔心公司會長期處于這種增收不增利的狀態。

在2021年4季度,公司開始了多輪提價,總體提價幅度為20%,而糖蜜在原材料中的占比不到50%,這一輪提價并未反映在公司的營收中,原因是由于公司的提價,傳導到終端是需要時間的,在公司提價前,經銷商一般會提前備貨。

對于公司在未來增收不增利,還有整個產能擴張的問題,2021年的財報公司提出要確保在2025年實現200億的營收。2021年公司提出來的目標是確保150億元力爭170億元。目標的調整或是基于管理層對未來的判斷更加樂觀,但不管哪種原因,公司都不得不調整對未來幾年的規劃。而最大的調整無疑就是擴產能,在增加銷量、調結構、提價等增加營收的手段中,增加銷量仍是公司的主要手段。公司提高了營收目標,必然會加大產能的擴張。大量的產能會在2025年之前集中投放,這一點已經在年報里反復說明。

2021年,公司對固定資產的投資高達19.89億,創下了歷史新高。而且據公司的財務安排,2022年計劃投資27.65億,即便是達不到,超過20億應該是大概率的事情。公司在去年的現金流凈額才13.2億,接近過去5年的平均值,那么20億的投資額并不是一個小數目,這意味著公司必須大規模舉債,這也是公司的有息負債在去年增加了11億,達到創歷史新高的37億的原因。

同時,新建產能還存在一個明顯的問題,那就是要達到滿產狀態是需要時間的,雖然不擔心需求的問題,但除了需求,滿產還與人員、材料等因素有關。在投產初期,由于有較高的折舊攤銷,新工廠一般都是虧損的。而虧損又帶來另外一個問題,就是公司合并報表的所得稅率會增加,因為虧損的產能只能在盈利之后才能抵扣之前的損失,這就相當于公司會提前交納一部分所得稅。

利息、折舊以及所得稅這三個因素,也是公司在2011年-2015年之間營收翻倍而凈利潤卻是下降的原因。從公司現有的在建產能來看,金額較大的主要是宜昌、伊犁和普洱,這些產能基本都會集中在2022年投產,根據金額估算,這些產能投產后,至少會增加1個億的折舊。

這些新增折舊的第一個完整年度,就是2023年了,因此,筆者短期內不看好公司在2023年的盈利情況。同時,根據公司的計劃,2022年公司的營收目標為126.17億,相比2021年增長18.2%,而凈利潤目標卻只有13.72億,增長僅為4.8%,這一目標,顯然只是為了完成股權激勵的要求,說明凈利潤的壓力在今年還是很大的。

從激勵對象和業績考核看

本次股權激勵的激勵作用不大

再看下公司的股權激勵計劃。公司年報披露:2021年5月6日,公司2020年限制性股票激勵計劃授予的878萬股限制性股票在中國證券登記結算有限責任公司上海分公司完成登記。在確定授予日后的資金繳納過程中,有部分激勵對象因個人原因自愿放棄認購公司擬向其授予的部分限制性股票共計5萬股,因而公司本次限制性股票實際授予對象為734人,實際授予數量為878萬股。

根據2020年12月公司發布的股權激勵方案,計劃以24.3元/股的價格授予734人共計878萬股股票,平均每人1.2萬股。股票分三次解鎖,每次解鎖1/3,限售期為兩年。

那么在這次股權激勵對象中,高管團隊有6人,這6人全部都是日升公司的股東,734人占2020年公司員工總人數9179的8%。日升公司作為公司員工的持股平臺成立于2006年,在成立后的兩年時間里以大約1億的代價持有了伊犁公司30%的股權、崇左12%的股權、赤峰10.5%的股權以及宏裕包材65%的股權。

2010年,這些資產以6.5億的價格賣給了上市公司,為了購買這些資產,上市公司以18.67元/股的價格向日升公司發行了3465萬股股票,從而使日升公司成本上市公司持股11%的第二大股東。

從2017年開始,日升公司就開啟了減持之路,一直到2021年上半年,已經全部減持完畢,不算分紅,共套現約34億。按照所持的股權比例估算,上面的這六個人每個人大概能獲得1.4億。而這次的股權激勵,這些人每個人才3萬股,即便是按照60元/股的股價計算,刨除成本,獲利也就100萬出頭,而且還需要在5年以后才能全部拿回來。相比1.4億的巨款,這區區100多萬,本次對管理層的股權激勵作用不大。

同時,董事長熊濤并不在激勵的范圍之內,公司給的說法是熊董事長屬于市管干部,而市管干部是無法參與激勵的,目前正在集團層面為董事長等人推進激勵計劃。但是否能夠落地,還有較大的不確定性。

而激勵對象獲授的限制性股票將根據業績考核情況在36個月內分三期解除限售,解除限售的比例分別為33%、33%、34%。考核指標是凈資產現金回報率(EOE)和凈利潤,凈利潤的基準是以2017-2019年業績均值為基數。

①公司公告解釋EOE=EBITDA(息稅折舊攤銷前的利潤)/平均凈資產,是反映股東回報和公司價值創造的綜合性指標,其中EBITDA為扣除所得稅、利息支出、折舊與攤銷之前的利潤總額。

筆者覺得這個息稅折舊攤銷前的利潤意義不大,息稅折舊攤銷前的利潤,是在凈利潤的基礎上,將折舊攤銷、利息支出以及所得稅加回來。所得稅是國家說了算,公司的掌控力較弱。

安琪酵母2020年折舊攤銷的金額已經達到了5億,很多投資人都把折舊攤銷和糖蜜的價格作為影響公司毛利率的關鍵因素。現在管理層為了能夠反映公司價值的創造,居然將折舊攤銷剔除,難道是以后產品的生產都不再需要固定資產了嗎?能真實反映公司的經營業績嗎?

②按凈利潤的基準是以2017-2019年業績均值為基數計算的業績考核目標。比較一下,股權激勵的考核的業績目標比較低,用公司的話說,這次業績目標是按照下限來設計的,目的就是為了確保業績能夠完成。個人對股權激勵的理解,是為了讓大家全力以赴達成合理的激勵業績。如果業績是確保能夠達成的,那么激勵的意義是什么呢總之,從激勵對象范圍和業績考核的標準綜合來看,本次股權激勵的激勵作用不大。

責任編輯:hnmd004

- 隱形冠軍安琪酵母的煩惱 制糖業務多年虧損2022-07-12

- 砍單傳言VS銷量逆勢飄紅 歌爾股份推出股權2022-07-12

- 供需格局良好及新能源需求拉動 純堿行業景2022-07-12

- 贏了官司,更贏了市場,海信激光電視做對了2022-07-12

- 糾紛不斷 王老吉再次因品牌“授權”一事引2022-07-12

- 大盤加速回落機構賣多買少 江山股份(600382022-07-12

- 全景求是背景調查:全面的雇前背景調查有助2022-07-12

- 威士頓過度依賴單一大客戶 研發費用方面持2022-07-12

- 提升消費者維權能力 四川銀行保險服務投訴2022-07-12

- “乘風破浪 飛凌萬里” ——易開得全新起2022-07-12

- 疫情惡化全球貧富差距 Cactus Option致力2022-07-12

- 什么是超高端羊奶粉?君樂寶臻唯愛以“高分2022-07-12

- 極兔速遞愛心助農 要“鮮”更要“快”2022-07-12

- 強者恒強!君樂寶“臻唯愛”以標桿級的顛覆2022-07-12

- 年輕人的第一輛車應該長什么樣?瑞虎3x了解2022-07-12

- 勞保力量凝心守護:全民健康,一個都不能少2022-07-12

- 從顛覆到破局,君樂寶重新定義羊奶粉2022-07-12

- 維達國際上市15周年 創新謀變亞洲衛生用品2022-07-12

- 重續點滴美好,“魔都萬家商戶5折起”熱力2022-07-12

- CPI漲速過快 勢必會反過來影響流動性的松2022-07-12

- 中國出口集裝箱運價綜合指數同比增長59%等2022-07-12

- 挪威海產局發布《2022年中國進口海產消費行2022-07-12

- 今年鄭州市場出現了大倉換小倉、高標倉換普2022-07-12

- 環球看熱訊:母女回家被雨衣男飛身擄進屋!2022-07-12

- 環球資訊:宣州區生態環境分局全面開展尾礦2022-07-12

- 即時焦點:專家分析:本周北方多降雨南方大2022-07-12

- 【速看料】新技術提升高溫下光伏電池轉換效2022-07-12

- 熱議:警醒!兩起事故!河南突發風機倒塔、2022-07-12

- 天天速讀:1.2GW!要求單機4-6.25MW!華能2022-07-12

- 每日動態!國際能源網-風電每日報丨3分鐘·2022-07-12