中金所調整手續費 優化股指期貨交易運行

股指期貨迎來第三次松綁。

12月2日,中國金融期貨交易所宣布,經中國證監會同意,中國金融期貨交易所在綜合評估市場風險、積極完善監管制度的基礎上,穩妥有序調整股指期貨交易安排:

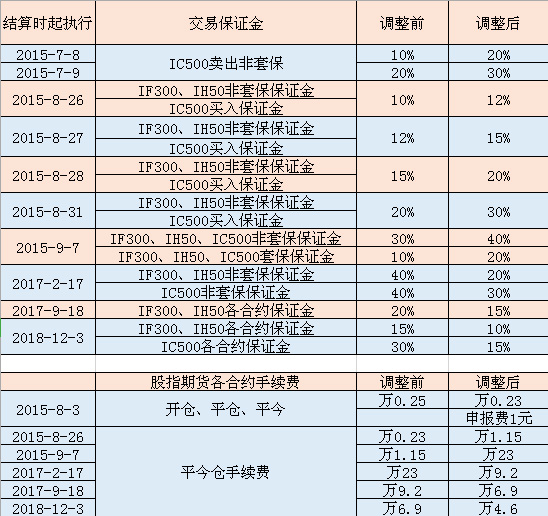

一是自2018年12月3日結算時起,將滬深300、上證50股指期貨交易保證金標準統一調整為10%,中證500股指期貨交易保證金標準統一調整為15%;

二是自2018年12月3日起,將股指期貨日內過度交易行為的監管標準調整為單個合約50手,套期保值交易開倉數量不受此限;

三是自2018年12月3日起,將股指期貨平今倉交易手續費標準調整為成交金額的萬分之四點六。

中金所方面表示,此次調整是優化股指期貨交易運行、促進市場功能有效發揮的積極舉措。上述措施實施后,中國金融期貨交易所將持續跟蹤評估措施實施效果,加強市場風險監測與交易行為監管,確保股指期貨市場安全平穩運行。

歷次調整回顧

2015年年中的股市異常波動時期,股指期貨成為眾矢之的,隨后,中金所宣布了一系列的收緊舉措,2015年9月2日晚間,中金所宣布,自2015年9月7日起,將期指非套保持倉保證金提高至40%,平倉手續費提高至萬分之二十三,也就是整整上調了20倍。同時,非套期保值客戶的單個產品單日開倉交易量超過10手,就認定為異常交易行為。

在2017年2月16日,在一年半的受限之后,股指期貨終于邁出松綁第一步,中金所公告自2017年2月17日起,將股指期貨日內過度交易行為的監管標準從原先的10手調整為20手,同時下調三大合約的非套期保值交易保證金及平今倉交易手續費。

7個月后,股指期貨再度被松綁。中金所宣布,自2017年9月18日(星期一)起,滬深300、上證50、中證500股指期貨各合約平今倉交易手續費標準調整為成交金額的萬分之6.9。此前,手續費標準是成交金額的萬分之9.2,也就是說,交易手續費這次被下調了25%。此外,滬深300和上證50股指期貨各合約交易保證金標準,由目前合約價值的20%調整為15%,同樣是自2017年9月18日起實施。保證金的下調幅度,同樣是25%。

市場影響解讀

市場人士認為,股指期貨一直以來是資本市場重要的風險管理工具,股指期貨恢復常態化交易將發揮積極的市場功能。從短期和長期來看,股指期貨松綁帶來的都將是利好消息。

金鍀資產總經理任思泓表示,調整股指期貨交易安排,激活對沖基金行業,將為A股帶來2000億~3000億元的增量資金回歸,甚至有可能更高。對具體板塊看,調整股指期貨安排利好券商股和期貨股。

愛建證券表示,調整期指交易安排,有利于吸引更多長線資金,提振投資者信心,股票交易量或進一步提升,增厚公司利潤,行業價值將進一步顯現。

新湖期貨董事長馬文勝表示,中國證券市場規模高達40-50萬億,從近30年期貨市場功能和作用來看,健康的現貨市場一定需要有衍生品工具保駕護航。一是可以起到穩定現貨市場作用,二是能夠實現工具的多元化,三是帶動機構投資者成長,股市可以吸引更多市場資金進入。此外,中國資本市場國際化過程中,A股納入MSCI指數,有了多元化的股票市場和與其相配套的衍生品市場,國際化才能更加深入和有效。“股指期貨的適當適度松綁,是市場所期盼的,希望隨著市場穩定運行,常態化的力度能夠進一步擴大。”他說。

國投安信期貨總經理戈峰表示,當前,股市發展逐漸健康,風險逐步釋放,監管層考慮恢復股指期貨正常交易十分自然,也順應了股市發展的內在需求。恢復股指期貨常態化交易有利于讓股指期貨的風險規避、價格發現和資產配置的三大核心功能得以充分發揮,恢復股指期貨的正常交易具有現實的需要及其必然性。同時他還表示,如果股指期貨恢復常態化交易,短期內應該會增加被壓抑的交易需求,長期看必將使股市的期現市場更流暢地結合,減少市場摩擦,為股市健康運行保駕護航。

國都期貨金融期貨研究員張楠表示,股指期貨是資本市場重要的風險管理工具,恢復常態化交易有助于股指期貨發揮市場功能,促進資本市場更加健康地發展。短期來看,恢復股指期貨常態化交易有三點影響。首先,最直接的影響就是會帶來股指期貨成交量和持倉量的上升,將提升投機者的市場參與度和活躍度,隨著交易活躍度的提高,每個品種的持倉量也將上升。其次,股指期貨常態化將大大提高股市活躍度。再次,股指期貨常態化有利于提振投資者情緒。

格林大華期貨金融研究中心經理趙曉霞表示,恢復股指期貨常態化很有必要,目前股指期貨因為受限成交量低迷,極度不活躍,投機力量也不足。健康的期貨市場既需要套保也需要投機,投機力量不足現已影響股指期貨功能的發揮,造成盤面的升貼水不合理。

銀河期貨認為,股指期貨受限的3年,市場成交量和持倉量大幅萎縮,流動性驟然下降,市場功能根本無法有效發揮。目前股指期貨市場的流動性顯然不足,沒有充足的市場流動性,相關機構的套期保值需求就無法實現,股指期貨的市場功能就難以有效發揮。健康的證券市場需要一個功能完備的風險管理市場,股指期貨恢復常態化交易很有必要。

附本次期指松綁政策原文:

優化股指期貨交易運行 促進市場功能有效發揮

經中國證監會同意,中國金融期貨交易所在綜合評估市場風險、積極完善監管制度的基礎上,穩妥有序調整股指期貨交易安排:一是自2018年12月3日結算時起,將滬深300、上證50股指期貨交易保證金標準統一調整為10%,中證500股指期貨交易保證金標準統一調整為15%;二是自2018年12月3日起,將股指期貨日內過度交易行為的監管標準調整為單個合約50手,套期保值交易開倉數量不受此限;三是自2018年12月3日起,將股指期貨平今倉交易手續費標準調整為成交金額的萬分之四點六。

此次調整是優化股指期貨交易運行、促進市場功能有效發揮的積極舉措。上述措施實施后,中國金融期貨交易所將持續跟蹤評估措施實施效果,加強市場風險監測與交易行為監管,確保股指期貨市場安全平穩運行。

關于調整滬深300、上證50、中證500股指期貨交易保證金的通知

各結算會員:

經中國證監會同意,對滬深300、上證50、中證500股指期貨交易保證金調整如下:

自2018年12月3日(星期一)結算時起,滬深300和上證50股指期貨各合約的交易保證金標準統一調整為10%;中證500股指期貨各合約的交易保證金標準統一調整為15%。

特此通知。

中國金融期貨交易所

2018年12月2日

關于調整股指期貨手續費標準的通知

各會員單位:

經中國證監會同意,自2018年12月3日(星期一)起,滬深300、上證50、中證500股指期貨各合約平今倉交易手續費標準調整為成交金額的萬分之四點六。

特此通知。

中國金融期貨交易所

2018年12月2日

責任編輯:hnmd004

- 蘋果筆記本可以運行Creo嗎?蘋果筆記本怎么2023-06-14

- 6月14日國內多晶硅價格持穩 每日看點2023-06-14

- 對鏡子全身拍照姿勢技巧有哪些?對鏡子自拍2023-06-14

- 不喝酒常鍛煉,38歲男子卻查出肝癌晚期,他2023-06-14

- 全球觀熱點:甘肅酒泉屬于哪個市?酒泉的經2023-06-14

- 環球百事通!意大利對法國世界杯誰贏了?在2023-06-14

- 鬼哭狼嚎是貶義詞嗎?暴跳如雷是貶義詞嗎?2023-06-14

- 公積金卡和工資卡可以是一張嗎?公積金可以2023-06-14

- 每日聚焦:追星的人是什么心態?追星有什么2023-06-14

- 茶黃金是什么東西?大紅袍屬于哪個茶類? 2023-06-14

- 什么是名義利率? 名義利率和實際2023-06-14

- 天天消息!tp-link路由器怎么樣?tp-link路2023-06-14

- 大盤股和板塊股的區別是什么?大盤股上市對2023-06-14

- 怎么買一個合適的外接閃光燈?使用外接式閃2023-06-14

- 計算機啟動修復要多久?啟動修復可以強制2023-06-14

- 每日消息!電腦顯卡風扇轉速怎么調?怎么在B2023-06-14

- 纖體咖啡有副作用嗎?咖啡喝多了對身體有什2023-06-14

- 基金清盤是不是賠慘了?基金一直跌會被清盤2023-06-14

- 美股的錢怎么轉回國內?為什么中國人不能買2023-06-14

- 購買空氣炸鍋需要注意哪些問題?如何清潔空2023-06-14

- 中國農業大學是211還是985?農業大學是冷門2023-06-14

- 焦點滾動:澳大利亞主帥:世界杯前43分鐘成2023-06-14

- 雞蛋怎么孵化成小雞?人工孵雞蛋最簡單的方2023-06-14

- 6月13日四川發布山洪災害藍色預警2023-06-14

- 五月天是什么時候出道的?五月天哪首歌曲最2023-06-14

- 天天熱點評!電競顯示器怎么選?哪個電競顯2023-06-14

- 股票為什么會產生異常波動?尾盤拉升第二天2023-06-14

- 勞動法年假規定怎么休?勞動法年假補償標準2023-06-14

- win10怎么取消開機密碼?win10密碼過期進不2023-06-14

- 如何升級客戶端版本?手機客戶端怎么打開?2023-06-14